Ny veiledning for rapportering av klimarelatert usikkerhet og annen usikkerhet i finansregnskapet

Aktuelt om finansiell rapportering

Formålet med denne spalten er å gi løpende oppdatering på aktuelle og sentrale spørsmål om finansiell rapportering. Det vil kunne være nye standarder eller tolkninger fra IASB eller NRS, men også relevante uttalelser gitt av regulerende myndigheter, eller kommentarer til andre relevante utviklingstrekk med betydning for norske foretaks finansielle rapportering. En regnskapsfaglig spesialistgruppe i EY er forfattere av spalten. Dette nummerets spalte er forfattet av Inge Morten Braut, Senior Manager og faglig rådgiver i fagavdeling regnskap i EY.

Senior Manager, EY

IASB (International Accounting Standards Board) har publisert høringsutkastet «Climate-related and Other Uncertainties in the Financial Statements» * IASB-ED-2024-6 – Required IFRS Standards. . Høringsutkastet inneholder eksempler som skal hjelpe regnskapsprodusentene til å gi bedre informasjon om klimarelatert og annen usikkerhet i finansregnskapet. I denne artikkelen redegjøres det for innholdet i eksemplene som de foreligger i høringsutkastet.

Bakgrunn

Fokuset på bærekraftsrapportering er økende, og flere norske selskaper blir omfattet av CSRD-kravene for inneværende år. I CSRD-rapporteringen skal selskapene gi omfattende informasjon om blant annet klimarelaterte forhold. CSRD-kravene har imidlertid ingen direkte effekt på finansregnskap, og det er et tiltakende behov også for veiledning i hvordan klimarelatert risiko best kan reflekteres i den finansielle rapporteringen. IFRS-regnskapsstandarder inneholder ingen klimaspesifikk veiledning, og i mars 2023 igangsatte IASB et prosjekt med formål å bidra til bedre håndtering av klimarisiko i finansregnskapet. Høringsutkastet er et resultat av dette prosjektet.

IASB har ikke til hensikt å endre eksisterende krav med dette høringsutkastet, men ønsker med forslaget å bidra til mer formålstjenlig anvendelse av IFRS-regnskapsstandarder. Selv om eksemplene illustrerer klimarelaterte risikoer, forventes de å gi relevant veiledning også for andre typer usikkerheter.

Eksempler inkludert i høringsutkast

Vesentlig skjønnsutøvelse

IASB foreslår to nye eksempler relatert til vesentlig skjønnsutøvelse i regnskapet på grunn av klimarelaterte forhold. I begge eksempler konkluderer selskapene med at klimarisiko ikke har vesentlig effekt på regnskapet. Derimot er det kun ett av selskapene som finner det riktig å gi tilleggsopplysninger om forholdet. Dette er en vanskelig skjønnsmessig vurdering som mange selskaper står overfor i den finansielle rapporteringen.

Det første eksempelet gjelder en produsent innenfor en kapitalintensiv industri som er eksponert overfor klimarelatert overgangsrisiko. Selskapet gir informasjon utenfor regnskapet om hvordan det planlegger å redusere klimagassutslipp i løpet av de neste ti årene. Selskapet forklarer at det planlegger å redusere utslippene ved å gjøre fremtidige investeringer i mer energieffektiv teknologi, og endre sine råvarer og produksjonsmetoder. Ved utarbeidelse av regnskapet vurderer selskapet effekten av sin klimarelaterte overgangsplan. Selskapet konkluderer med at overgangsplanen ikke har noen innvirkning på innregning eller måling av dets eiendeler og forpliktelser og tilhørende inntekter og kostnader, fordi; i) de berørte produksjonsanleggene er nesten fullstendig avskrevet, ii) gjenvinnbart beløp for de berørte kontantgenererende enhetene betydelig overstiger deres respektive bokførte verdier, og iii) selskapet har ingen fjerningsforpliktelser. Selv om overgangsrisikoen ikke har noen vesentlig effekt på regnskapet, velger selskapet å gi tilleggsinformasjon om hvorfor dette ikke gir noen effekt. Dette for å gjøre brukerne av regnskapet i stand til å forstå hvorfor et selskap som tilsynelatende vil bli påvirket av klimarelatert overgangsrisiko, allikevel ikke får noen vesentlige effekter i regnskapet.

I det neste eksempelet velger et annet selskap som gjør tilsvarende vurderinger, ikke å gi tilleggsopplysninger om hvorfor det ikke er noen vesentlige effekter i regnskapet. Selskapet er en tjenesteleverandør som opererer i en bransje som har begrenset eksponering overfor klimarelaterte overgangsrisikoer. Selskapet opplyser utenfor regnskapet at den har lave nivåer av klimagassutslipp, og forklarer at de bruker fornybar energi og unngår høyutslippsaktiviteter. Selskapet forklarer også hvordan den planlegger å holde utslippene lave ved å opprettholde sin nåværende policy for klimagassutslipp.

Forskjellen mellom de to eksemplene er forventningen til en bruker av effektene i finansregnskapet.

Forutsetninger benyttet ved måling av gjenvinnbart beløp

IASB foreslår et nytt eksempel i IAS 36 for å illustrere opplysningskravene i standarden om bruken av forutsetninger ved måling av gjenvinnbart beløp av en eiendel eller grupper av eiendeler.

Selskapet i eksempelet driver en virksomhet som resulterer i store mengder klimagassutslipp. I noen av områdene der selskapet driver virksomhet, er de underlagt regulering av klimagassutslipp, og det er krav om at det anskaffes utslippskvoter for deler av utslippene. Selskapet forventer at krav om utslippskvoter vil bli mer omfattende i fremtiden.

Selskapet har allokert en betydelig andel goodwill til en av sine kontantgenererende enheter (KGEer) og tester denne KGEen for verdifall minst årlig. De fremtidige utslippskvotekostnadene anses å være blant de viktigste forutsetningene, og følgelig vil måling av gjenvinnbart beløp være sensitiv for endringer i denne forutsetningen.

Selskapet opplyser om at kostnader til utslippskvoter er en av nøkkelforutsetningene, og hvordan de fastsetter disse fremtidige kostnadene, herunder forutsetning om fremtidig prising av klimagassutslippskvoter og om disse er i samsvar med eksterne informasjonskilder, og hvis ikke, hvordan og hvorfor det skiller seg fra slike informasjonskilder. Videre opplyses det om at en endring innenfor et rimelig mulighetsområde for denne nøkkelforutsetningen vil føre til at KGEs balanseførte verdi overstiger gjenvinnbart beløp – det vil si, om en slik endring i forutsetningen vil resultere i et nedskrivningsbehov. Hvis så er tilfellet, opplyser selskapet om; i) hvor mye KGEens gjenvinnbare beløp overstiger dens balanseførte verdi, ii) verdien som er henført til den nøkkelforutsetningen, og iii) beløpet som verdien henført til nøkkelforutsetningen må endres med (IAS 36.134 f).

Opplysninger om forutsetninger – generelle krav

I IAS 1.125 og 129 er det krav om å gi opplysninger om forutsetninger for fremtiden og andre viktige kilder til estimeringsusikkerhet som innebærer en betydelig risiko for en vesentlig justering av balanseførte verdier i løpet av det neste regnskapsåret. Dette gjelder selv om det ikke er noen spesifikke krav i andre IFRS-regnskapsstandarder.

Selskapet i eksempelet som illustrerer IAS 1-kravene, opererer i en kapitalintensiv og klimarisikoeksponert industri uten goodwill eller immaterielle eiendeler med ubestemt levetid. Det er indikasjoner på mulig nedskrivning av enkelte anleggsmidler. Det er ikke mulig å teste enkelteiendelene, og eiendelene inngår derfor i deres tilhørende KGE. Etter testing konkluderer selskapet med at den aktuelle KGEen har et gjenvinnbart beløp som overstiger dens balanseførte verdi, og derfor gjennomføres ingen nedskrivning. For å bestemme KGEens gjenvinnbare beløp, vurderes ulike scenarioer og forutsetninger knyttet til klimarelaterte overgangsrisikoer, som juridisk utvikling, forbrukerkrav, råvarepriser og kostnader til klimakvoter.

IFRS-regnskapsstandardene (spesifikt IAS 36) krever ikke opplysninger om forutsetningene for KGEens gjenvinnbare beløp hvis KGEen ikke inneholder goodwill eller immaterielle eiendeler med ubestemt levetid, og det er ikke foretatt nedskrivninger. Likevel vurderer selskapet om de generelle opplysningskravene i IAS 1 krever opplysninger om disse forutsetningene. Etter å ha vurdert risikoen for vesentlige justeringer i balanseført verdi av anleggsmidlene, størrelsen på KGEens bokførte verdi, kompleksiteten i ledelsens vurderinger, samt sannsynligheten for ny informasjon eller utvikling, konkluderer selskapet med at det er nødvendig å opplyse om forutsetningene og detaljer om anleggsmidlenes art og bokførte verdi. Informasjonen som gis, skal hjelpe brukere av regnskapet til å forstå ledelsens vurderinger om fremtiden og kilder til estimeringsusikkerhet. Type og omfang av informasjonen varierer, basert på forutsetningenes fakta og omstendigheter, og kan inkludere kvalitativ og kvantitativ informasjon om forutsetningene, deres sensitivitet og årsakene til sensitiviteten.

Opplysninger om forutsetninger – tilleggsopplysninger

Et annet eksempel i høringsutkastet illustrerer kravet i IAS 1.31 og viser hvordan det kan bli nødvendig for et selskap å gi informasjon om vurderinger det gjør om fremtiden, selv om andre IFRS-regnskapsstandarder ikke krever slike opplysninger.

Selskapet i eksempelet opererer i en jurisdiksjon hvor regjeringen har annonsert en regulering som vil begrense selskapets evne til å operere og skape fremtidig overskudd i jurisdiksjonen. Den annonserte reguleringen er ikke relatert til skatt, men reguleringen kan betydelig påvirke selskapets lønnsomhet og dermed dens evne til å utnytte et fremførbart underskudd. Reguleringen er ikke vedtatt ved slutten av rapporteringsperioden, og det er usikkert når den vil tre i kraft, men uttalelser fra regjeringen tyder på at reguleringen ikke vil tre i kraft i løpet av de neste to årene.

Etter å ha vurdert kriteriene for fremtidig skattepliktig inntekt i IAS 12.36, bestemmer selskapet å innregne den utsatte skattefordelen fullt ut, basert på antagelsen om at en fremtidig regulering ikke vil tre i kraft før tapene er utnyttet. Hvis reguleringen antas å tre i kraft tidligere, ville det ført til en stor nedskrivning av den utsatte skattefordelen. IAS 12 krever ikke at selskapet gir informasjon om foretatte vurderinger, og siden det ikke har vært tap i den inneværende eller i den foregående rapporteringsperioden, er heller ikke opplysningskravene i IAS 12.82 relevante.

Da den annonserte reguleringen ikke vil bli aktuell i den neste regnskapsperioden, forventer ikke selskapet en vesentlig justering av den bokførte verdien av den utsatte skattefordelen i neste periode. På grunn av dette vurderer selskapet at denne informasjonen ikke er relevant i forhold til kravene i IAS 1.125.

Selskapets vurdering er at de altså ikke blir fanget av opplysningskravene i IAS 12 eller IAS 1.125. Imidlertid krever IAS 1.31 at selskaper må vurdere behovet for ytterligere informasjon hvis spesifikke krav i IFRS ikke er tilstrekkelige for at brukerne skal kunne forstå effekten av transaksjoner eller andre hendelser. Dette innebærer at hvis utelatelse av informasjon kan påvirke beslutningene til brukerne av regnskapet, må selskapet inkludere denne informasjonen. Siden en tidligere effektuering av den annonserte reguleringen trolig ville ha ført til en vesentlig nedskrivning av utsatt skattefordel, og dette ville ha påvirket brukernes beslutninger, velger selskapet med bakgrunn i IAS 1.31 å informere om: i) vurderingen om at den kunngjorte reguleringen først vil tre i kraft etter at selskapet har utnyttet den utsatte skattefordelen, og ii) hvordan denne vurderingen påvirker den bokførte verdien av selskapets utsatte skattefordel.

Opplysninger om kredittrisiko

I eksempelet om kredittrisikoopplysninger illustreres det hvordan et selskap kan opplyse om virkningene av bestemte risikoer for kredittrisikoeksponeringer, selskapets praksis for kredittrisikostyring, og hvordan denne praksisen er relatert til innregning og måling av forventede kredittap.

Selskapet i eksempelet er en finansinstitusjon som tilbyr ulike produkter til forskjellige kundetyper. Som en del av sin kredittstyringspraksis tar selskapet hensyn til effekten av klimarelaterte risikoer på sine utlånsporteføljer. Selskapet har identifisert to låneporteføljer som krever overvåkning og tiltak for å redusere kredittrisiko knyttet til kundenes eksponering for klimarelaterte risikoer. De aktuelle lånene gjelder; i) lån til landbrukskunder hvor klimarelaterte hendelser som tørke kan påvirke låntakernes evne til å tilbakebetale lånene, og ii) lån til bedriftskunder innen eiendom som er sikret med eiendommer i lavtliggende områder utsatt for flomrisiko.

I henhold til paragrafene 35A–38 i IFRS 7, som omhandler krav til offentliggjøring av kredittrisiko fra finansielle instrumenter, konkluderer selskapet med at informasjon om effekten av klimarelaterte risikoer på eksponeringen for kredittrisiko i disse to porteføljene er vesentlig. Selskapet gjennomfører denne vurderingen basert på forhold som; i) størrelsen på porteføljene påvirket av klimarelaterte risikoer i forhold til selskapets totale utlånsportefølje, ii) betydningen av effekten av klimarelaterte risikoer på selskapets eksponering for kredittrisiko sammenlignet med andre faktorer som påvirker denne eksponeringen, og iii) eksterne klimarelaterte kvalitative faktorer som gjør at informasjonen mer sannsynlig vil påvirke beslutninger fattet av finansregnskapets brukere.

Ved anvendelse av opplysningskravene i IFRS 7 vurderer selskapet hvilken informasjon som skal gis om effekten av klimarelaterte risikoer på eksponeringen for kredittrisiko for de aktuelle låneporteføljene. Selskapet vurderer det som naturlig å i) gi en forklaring på selskapets kredittstyringspraksis relatert til klimarelaterte risikoer og hvordan dette håndteres opp mot innregning og måling av forventede kredittap, ii) forklare hvordan klimarelaterte risikoer ble inkludert i inndata, forutsetninger og estimeringsteknikker, og iii) gi informasjon om sikkerhet i porteføljene, herunder informasjon om eiendommer holdt som sikkerhet som er utsatt for flomrisiko, og om denne risikoen er forsikret.

Opplysninger om fjernings- og reetableringsforpliktelser

Dette eksempelet tar for seg opplysningskravet i punkt 85 i IAS 37 og illustrerer hvordan et selskap kan gi informasjon om fjerning og reetableringsforpliktelser selv om den bokførte verdien av den tilhørende avsetningen er uvesentlig.

Eksempelet gjelder en produsent av petrokjemiske produkter som har forpliktelser knyttet til fjerning og reetablering ved nedleggelse av sine petrokjemiske fasiliteter. Selskapet antar at den vil drive virksomhet ved de nåværende fasilitetene i svært lang tid, og derfor vil kostnadene for å gjøre opp de fremtidige forpliktelsene, når de diskonteres til nåverdi, ha en uvesentlig effekt på den nåværende balanseførte verdien av forpliktelsen. Imidlertid vil kostnadene for å gjøre opp forpliktelsene i fremtiden være høye, og det er en økende risiko for at selskapet kan bli nødt til å stenge noen av sine petrokjemiske fasiliteter tidligere enn forventet på grunn av overgangen til en lavkarbonutslippsøkonomi.

IAS 37 krever at et foretak skal gi opplysninger for hver avsetningsklasse. Selv om den balanseførte verdien av selskapets avsetning er uvesentlig, konkluderer selskapet med at informasjon om de relaterte forpliktelsene er vesentlig. Selskapet kommer til denne konklusjonen etter å ha vurdert forutsetningene som virksomheten drives under, risikoen for at de kan bli pålagt å gjøre opp forpliktelsene tidligere enn forventet, og størrelsen av ressurser ut av selskapet som vil være nødvendig for å gjøre opp forpliktelsen.

Selskapet anvender paragraf 85 i IAS 37 og opplyser om sin forpliktelse ved fjerning og reetablering av sine produksjonsfasiliteter, ved å; i) gi en kort beskrivelse av forpliktelsen og den forventede timingen for utstrømning av økonomiske ressurser og ii) en indikasjon på usikkerheten knyttet til beløpet eller timingen av disse utstrømningene. Der det er nødvendig for å gi tilstrekkelig informasjon, opplyser også selskapet om de viktigste forutsetningene som er gjort om fremtidige hendelser, som for eksempel når fasiliteten forventes å bli stengt.

Opplysninger om disaggregering av informasjon

Det åttende og siste eksempelet i høringsutkastet omhandler hvordan et selskap kan oppfylle kravene om disaggregering av informasjon basert på ulike risikokarakteristikker i henhold til den nye presentasjonen og opplysningsstandarden, IFRS 18.

Det aktuelle selskapet i eksempelet eier eiendom, anlegg og utstyr (PP&E) med lang økonomisk levetid og bruken av disse resulterer i et høyt utslipp av drivhusgasser. I tillegg har selskapet investert i PP&E, som gir et lavere utslipp av drivhusgasser. Disse to typene PP&E, som utgjør en stor del av selskapets eiendeler, har ulike sårbarheter for klimarelaterte overgangsrisikoer som kan påvirke deres brukstid, restverdier og evne til å gjenvinne bokførte verdier.

Etter en vurdering av omstendighetene konkluderer selskapet med at forskjellene i risiko mellom de to PP&E-typene er vesentlige nok til å kreve at informasjonen om dem presenteres separat i selskapets noter.

Avsluttende kommentarer

Det er foreslått at eksemplene skal bli inkludert som illustrative eksempler, men det er i skrivende stund uklart hva utfallet blir. Da IASB ikke har til hensikt at eksisterende krav skal endres, foreslås det ingen overgangsregler og heller ikke en foreslått ikrafttredelsesdato i høringsutkastet.

Med disse nye illustrerende eksemplene vil vi få mer veiledning, og de fremhever forhold som bør vurderes ved anvendelse av kravene i IFRS-regnskapsstandarder. Imidlertid vil de foreslåtte eksemplene ikke illustrere enhver situasjon; det kan nok også hevdes at eksemplene ikke utgjør noe nytt, ei heller vil det fjerne behovet for selskapenes bruk av skjønn, men vi må allikevel kunne anse dette som en grei start på diskusjoner på vanskelige skjønnsmessige spørsmål. At det blir diskusjoner rundt dette, er sikkert, og det vil trolig komme mange omfattende høringssvar. Det er derfor langt fra sikkert at alle eksemplene vil bli innarbeidet i sin nåværende form.

Høringsfristen er satt til 28. november 2024.

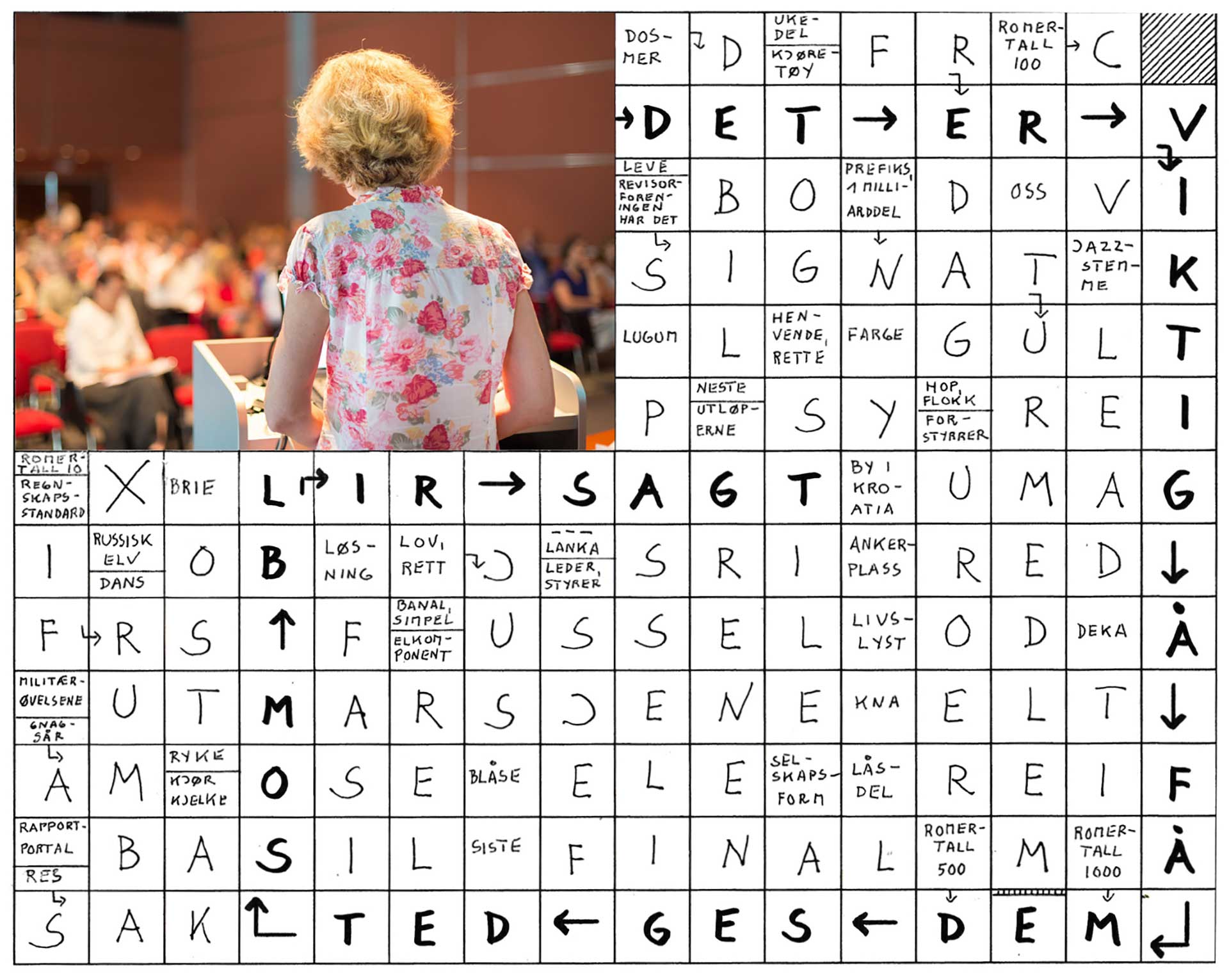

Løsning på kryssord side 15

Kryssordforfatter: Rolf Bangseid

.jpg)