Skjerpet skatt på havbruk, vann- og vindkraft

Regjeringen foreslår å innføre grunnrenteskatt på havbruk og vindkraft fra 1. januar 2023. I tillegg foreslås økt grunnrenteskatt på vannkraft og en ekstra avgift, i form av et høyprisbidrag, på vind- og vannkraft, med virkning fra 28. september 2022.

Advokatfirmaet Ræder

I statsbudsjettet for 2023 foreslår regjeringen skjerpet skatt på oppdrettsnæringen og kraftbransjen. Dette skjer ved innføring av grunnrenteskatt på havbruk og på landbasert vindkraft og økning i den allerede eksisterende grunnrenteskatten på vannkraft.* Se Prop 1 LS (2022-2023) pkt 5.2-5.4.

Grunnrente er en betegnelse på avkastning av naturressurser. Skattlegging av grunnrente er begrunnet i at noen aktører (med særskilt tillatelse fra staten) tjener penger på bruk av fellesskapets ressurser og at fellesskapet derfor bør få en andel av denne avkastningen.

Bakgrunnen for forslagene om skjerpet skatt på havbruk, vind- og vannkraft kan tilskrives økte utgifter for staten og økte strømpriser. Forslagene forventes å gi staten økte skatteinntekter på ca. 33 milliarder kroner. Noen av forslagene har allerede møtt sterk motstand fra enkelte miljøer.

Artikkelen er basert på forslag fremlagt i statsbudsjettet. Det ble fremlagt en tilleggsproposisjon Prop 1 S tillegg (2022-2023) 10. november som bl.a. omhandler presiseringer knyttet til kontraktsunntak og høyprisbidrag. Stortingets budsjettforslag behandles frem mot desember. I løpet av oktober og november gjennomgås regjeringens budsjettforslag i finanskomiteen, som legger fram forslag om totale utgifter og inntekter. Normalt er partiene enige om endringer før finansdebatten som finner sted 13. desember. Vedtakene kommer ventelig 21. desember.

Grunnrenteskatt på havbruk

Begrunnelsen for å innføre grunnrenteskatt på havbruk

Grunnrenteskatt på havbruk

Gjelder produksjon av laks, ørret og regnbueørret

Grunnrenten skattlegges med en effektiv skattesats på 40 %

Grunnrenten er en kontantstrømskatt

Samlet effektiv marginalskatt (selskapsskatt og grunnrenteskatt) blir 62 %

Produksjonsavgiften består, men trekkes fra i grunnrenten

Naturressursskatt sikrer fordeling av proveny mellom stat, fylkeskommune og kommune

Sjømatnæringen er i dag den største norske eksportnæringen på fastlandet. Havbrukstillatelser utstedes av staten og gir en beskyttet og tidsubegrenset rett til næringsutøvelse. Ifølge havbruksskatteutvalget hadde tillatelsene til akvakultur av matfisk en markedsverdi på om lag 200 mrd. kroner i 2019. Størstedelen av disse tillatelsene har blitt tildelt gratis eller til en svært lav pris. Det er estimert at næringen har betalt i underkant av sju mrd. kroner til det offentlige (nåverdi), tilsvarende ca. tre prosent. av tillatelsenes verdi. Dette er noe av bakgrunnen for at flere over tid har tatt til orde for å innføre grunnrenteskatt på havbruk.* Havbruksskatteutvalget NOU 2019:18 Skattlegging av havbruksvirksomhet.

Grunnrenten fra havbruk er begrunnet dels med at det er begrenset med steder som egner seg for havbruksvirksomhet og dels at miljøreguleringer setter begrensninger for hvor mange og hvor store tillatelser som kan gis. Grunnrenten har ifølge foretatte beregninger økt kraftig fra 2012. I perioden 2016 til 2018 var den i overkant av 20 mrd. kroner, mens den i 2021 lå på ca. 11,8 mrd. kroner.* Beregning fra Greaker og Lindholt (2022). Fallet de siste par årene skyldes trolig lavere laksepriser og økte kostnader, og kan trolig delvis tilskrives koronapandemien. Hittil i år har det vært svært høye laksepriser, det kan derfor forventes at grunnrenten igjen blir høyere.

Havbrukskommuner og -fylkeskommuner mottar i dag inntekter fra produksjonsavgiften på fisk, som fordeles gjennom havbruksfondet. I tillegg mottar disse kommunene betydelige beløp ved tildeling av ny tillatelseskapasitet.

Sjømatnæringen er i dag den største norske eksportnæringen på fastlandet.

Dagens beskatning av havbruk

Havbruksnæringen betaler, i likhet med andre næringer, inntektsskatt av overskuddet og følger i stor grad alminnelige beskatningsregler.* Jf. sktl. §§ 5-1, 5-30 og 6-1. Ved salg av oppdrettsanlegg, skal den delen av vederlaget som kan tilordnes verdien av tillatelsen ikke avskrives.* Jf. sktl. § 6-10 tredje ledd første punktum. De kan bare avskrives ved åpenbart verdifall i forhold til inngangsverdien. Tidsbegrensede tillatelser avskrives med like store beløp hvert år over tillatelsens levetid. Maskiner og redskaper i havbruksanlegg anses som driftsmidler og følger reglene for avskrivninger i skatteloven.* Jf. sktl. §§ 14-30 flg., jf. § 6-10.

Den enkelte kommune bestemmer selv om det skal skrives ut eiendomsskatt innenfor rammene av eigedomsskattelova. Det fremkommer av loven at flytende anlegg i sjø for oppdrett av fisk mv. likestilles med både næringsanlegg og kraftanlegg når anlegget har vært stasjonert i kommunen i over seks måneder i året før skatteåret.* Jf. eigedomsskattelova § 4 tredje ledd.

Fiskeri- og havbruksnæringen betaler i dag markedsavgift * Forskrift om regulering av eksporten av fisk og fiskevarer fastsatt ved kgl. Res. 22. mars 1991 nr. 157.og forskningsavgift* Forskrift 11. oktober 2000 nr. 1056 om avgift til forskning og utvikling i fiskeri- og havbruksnæringen. (samlet omtalt som eksportavgift) på eksport av fisk og fiskevarer.* Forskrift 13. desember 2000 nr. 1253. Satsen for laks, ørret og pelagisk fisk er 0,6 prosent., mens satsen for hvitfisk, krepsefisk og bløtdyr er på 1,05 prosent. Avgiftene er fradragsberettigede i alminnelig inntekt.* Jf. sktl. § 6-15. For 2023 foreslås det at avgiften økes til 0,56 kroner pr. kg.* Prop 1 LS (2022-2023) forslag til avgiftsvedtak § 1, s.317. Markedsavgiften er øremerket finansiering av Norges sjømatråd, mens forskningsavgiften er øremerket finansiering av Fiskeri- og havbruksnæringens forskningsfond.

I 2021 ble det innført en produksjonsavgift på laks, ørret og regnbueørret. For 2022 utgjør avgiften 40,5 øre pr. kilo produsert fisk. Avgiften er fradragsberettiget i alminnelig inntekt. * Jf. sktl. § 6-15. Provenyet tilfaller staten, men en tilsvarende bevilgning tilføres Havbruksfondet, som fordeler inntekten til havbrukskommuner og -fylkeskommuner.

Innføring av grunnrente

Et forslag om grunnrenteskatt på havbruk ble sendt på høring den 28. september 2022 med høringsfrist 3. januar 2023. Regjeringen vil komme tilbake med lovforslag til Stortinget etter høringen.

Den foreslåtte grunnrenteskatten på havbruk omfatter produksjon av laks, ørret og regnbueørret og innebærer at grunnrenten skattlegges med en effektiv skattesats på 40 prosent. Det følger av forslaget at utvidelse til andre typer tillatelser og fiskeslag vil kunne vurderes senere.

Selskapsskatten skal beregnes før grunnrenteskatt på havbruk. Den selskapsskatten som relaterer seg til grunnrenten kommer til fradrag i grunnlaget for grunnrenteskatten (tilsvarende petroleum og vannkraft). En effektiv grunnrenteskattesats på 40 prosent. innebærer dermed at den formelle grunnrenteskattesatsen settes til 51,3 prosent (51,3 pst. * (1-0,22) =40 pst.). Hensyntatt alminnelig selskapsskatt blir samlet effektiv marginalskatt 62 prosent.

Kontantstrømskatt

Grunnrenteskatten skal utformes som en kontantstrømskatt, slik at inntekter og investeringer skattlegges løpende i det året de innvinnes/pådras. Inntekter fra laks skal fastsettes på grunnlag av børspriser på laks (normpris), fordi dette anses å gi mindre muligheter for tilpasninger, for eksempel ved at man avtaler lave priser ved salg til nærstående selskap. Inntekter fra ørret og regnbueørret skal baseres på faktiske omsetningspriser, da det ikke finnes børspriser for disse fiskeslagene.

Fradrag for faktiske kostnader eller sjablonfradrag?

Grunnrenteskattepliktig grunnrenteinntekt utgjør differansen mellom brutto grunnrenteinntekt* Jf. sktl § 19-6 og fradragsberettigede kostnader * jf. sktl § 19-8 og negativ grunnrenteinntekt til fremføring,* jf. Sktl § 19-9 fratrukket bunnfradrag.* Jf. sktl § 19-7

Kostnader skal redusere grunnrenteskatten. På fradragssiden legges faktiske kostnader til grunn, men det vurderes sjablongfradrag for enkelte kostnader. Finanskostnader skal ikke kunne fradras. Derimot skal eiendomsskatt som kan henføres til den grunnrenteskattepliktige havbruksvirksomheten komme til fradrag.* Lovforslaget § 19-8. Det samme gjelder forskningsavgift.

Det er noen særlige fradragsregler for hhv. laks og ørret/regnbueørret. Salgs- og markedsføringskostnader skal ikke kunne fradras for laks. For ørret og regnbueørret foreslås et sjablongfradrag. Markedsavgiften kommer kun til fradrag ved produksjon av ørret og regnbueørret.

Kostnader til innkjøp eller produksjon av settefisk, samt driftskostnader, herunder kostnader til fôr, forebygging og behandling av sykdom o.l., arbeidskostnader og andre personalkostnader, kostnader til vedlikehold, forsikring og administrasjon kan føres til fradrag i brutto grunnrenteinntekt.* Jf. Sktl §§ 19-6 og 19-8 Kostnader som også er til nytte i virksomheter som ikke er skattepliktig etter reglene om grunnrenteskatt for havbruksnæring, skal fordeles på en måte som er egnet til å gi samsvar mellom kostnadsandel og nytte for hver virksomhet.

I beregningsgrunnlaget for grunnrenteinntekt skal en særlig beregnet selskapsskatt for den delen av virksomheten som er grunnrenteskattepliktig, føres til fradrag.

Negativ beregnet grunnrenteinntekt kan fremføres med rente og kommer til fradrag i positiv beregnet grunnrenteinntekt senere år. Driftsmidler som er ervervet før grunnrenteskatten innføres, kan fradragsføres gjennom avskrivninger på gjenstående skattemessige verdier. Dette omfatter ikke tidsubegrensede tillatelser. Fradragsretten for historiske investeringer er begrunnet i rimelighetshensyn. Negativ grunnrenteskatt skal etter forslaget utbetales ved eventuelt opphør av virksomhet.

Fordi sekvensiell beregning av skattene krever en høyere grunnrentesats for å gi samme effektive skattesats, får selskapene et høyere fradrag for investeringskostnaden i investeringsåret (51,3 prosent i stedet for 40 prosent). Det innebærer en større grad av skatteutsettelse, der mindre grunnrenteskatt må betales i investeringsfasen, og mer må betales i produksjonsfasen.

Bunnfradrag

Det foreslås et bunnfradrag i positiv grunnrenteinntekt på mellom 4 000 og 5 000 tonn, slik at bare de største aktørene vil betale grunnrenteskatt. Bunnfradraget foreslås beregnet som et kronebeløp basert på gjennomsnittlig fortjeneste pr. kilo i perioden 2016 til 2020 (ca. 13,5 kroner pr. kilo). Et bunnfradrag på 4000 tonn tilsvarer et fradragsbeløp på 54 mill. kroner, mens et bunnfradrag på 5000 tonn tilsvarer et fradragsbeløp på 67,5 mill. kroner. For å motvirke tilpasninger gjennom oppsplitting i flere selskaper, gis det bare ett bunnfradrag på konsernnivå. I tillegg foreslås regler på eiernivå, for å hindre oppdeling av selskaper gjennom salg eller fisjon i ulike uavhengige enheter, for eksempel ved at selskaper eid av samme person og dens nærstående, bare får ett bunnfradrag.

Sjablonfradrag for historisk kjøp av tillatelser

I tillegg til at bunnfradraget sørger for at kun de største aktørene betaler grunnrenteskatt, kan det ifølge finansdepartementet ses på som et sjablongfradrag for historiske kjøp av tillatelser. Noe av bakgrunnen for sjablongfradraget er at departementet, i forkant av den første auksjonen under «trafikklyssystemet» i 2018, sendte ut et varsel som informerte om at Regjeringen arbeidet med å utrede en modell for grunnrenteskatt på havbruk. Av varselet fremgikk det at «[a]uksjonsbeløpet i den forestående auksjonen inngår i grunnlaget for friinntekt. Det innebærer at det gis fradrag over tid for auksjonsbeløpet i grunnlaget for grunnrenteskatten og begrenser grunnrenteskattens virkning på den kommende auksjonen.» Det antas at varselet har hatt innvirkning på aktørenes betalingsvillighet.

I etterkant av dette varselet, har det blitt tildelt tillatelser som til sammen har gitt staten inntekter på om lag 11,3 mrd. kroner. Departementet foreslår at aktører som har kjøpt kapasitet til fastpris i juni 2022 kan velge å levere tilbake kapasiteten mot at staten tilbakebetaler vederlaget. Tilsvarende mulighet gis ikke for tillatelser tildelt i auksjonene i 2018 og 2020 og fastpristildelingen i 2020, da disse allerede er satt i produksjon. Departementet har likevel kommet til at det ikke gis fradrag for kjøp av tillatelser, fordi det ville uthule skattegrunnlaget som grunnrenteskatten har til hensikt å beskatte. Det vil også være praktisk utfordrende å gi fradrag for kjøp av tillatelser i annenhåndsmarkedet. Det foreslåtte bunnfradraget kan ifølge departementet derfor ses på som et sjablongfradrag for allerede kjøpte tillatelser.

Sjablongfradraget vil kunne slå ulikt ut hos de forskjellige aktørene, da tillatelser kjøpt fra og med 2018 har hatt vesentlig høyere pris enn tidligere tildelte tillatelser. Ifølge departementet, har tre av de største aktørene, Salmar, Mowi og Cermaq, kjøpt tillatelser som overstiger 5000 tonn MTB* Maksimal tillatt biomasse i perioden 2018-2020. Førstnevnte har kjøpt tillatelser for 10 863 tonn MTB. Tallene inkluderer ikke eventuelle kjøp i annenhåndsmarkedet eller kjøp fra staten forut for varselet i 2018.

Produksjonsavgiften kan trekkes fra i grunnrenteskatten

For oppdrettsnæringen erstattes dagens lønnsomhetsuavhengige produksjonsavgift av grunnrenteskatten som er basert på lønnsomhet. Produksjonsavgiften består, men kan trekkes fra krone for krone mot fastsatt grunnrenteskatt og blir dermed normalt ingen ytterligere belastning for oppdrettere som betaler grunnrenteskatt. Produksjonsavgiften skal fungerer som en omfordeling av grunnrente til havbrukskommuner og -fylkeskommuner.

Innføring av naturressursskatt

I tillegg foreslås det innført en naturressursskatt, liknende den som i dag ilegges vannkraft, som fordeles til havbrukskommuner og -fylkeskommuner. Naturressursskatten baseres på samme fordelingsnøkkel som produksjonsavgiften, men inntektene inngår i kommunenes inntektssystem. Naturressursskatten kan trekkes fra krone for krone mot utlignet grunnrenteskatt. Ubenyttet fradrag kan fremføres med rente.

Fordeling av proveny mellom stat, fylkeskommune og kommune

Det legges opp til at provenyet fordeles likt mellom staten og kommunesektoren. Vertskommuner og fylkeskommuner får økte inntekter gjennom økt produksjonsavgift og innføring av naturressursskatt. I tillegg legges det opp til at kommunesektoren, gjennom en ekstrabevilgning, skal sikres 50 prosent. av grunnrenteskatten. Ekstrabevilgningen trer inn dersom summen av produksjonsavgift og naturressursskatt ligger under 50 prosent av anslått grunnrenteskatt.

Gevinst/tap ved realisasjon av driftsmiddel

Departementet foreslår videre at gevinst/tap ved realisasjon av driftsmiddel som benyttes i virksomheten, inngår i brutto grunnrenteinntekt. Gevinst ved realisasjon av enkeltstående akvakulturtillatelser inngår imidlertid ikke.

Overdragelser av havbruksanlegg

Det foreslås også at overdragelser av havbruksanlegg fortsatt skal behandles etter de alminnelige skattereglene for gevinst og tap ved realisasjon av aksjer og selskapsandeler. De skattemessige posisjonene til selskapets innmat skal dermed videreføres ved overdragelsen. Ved overdragelse av grunnrenteskattepliktig virksomhet som ikke er organisert som aksjeselskap, foreslås en tilsvarende regel som for vannkraftverk, der samlet salg av virksomhet kan skje til skattemessig kontinuitet hvis kjøper og selger er enige om dette.

Kritikk mot det fremlagte forslaget

I lovproposisjonen uttales blant annet at grunnrente kan ilegges høy skatt uten at det svekker selskapenes investeringsinsentiver.* Prop 1 LS (2022-2023) pkt 5.3.1. Dermed kan andre og mer vridende skatter reduseres. Tanken er at staten skal fungere som en passiv partner i selskapenes investeringer. Staten «skyter inn» en andel av investeringskostnaden tilsvarende skattesatsen, samtidig som den trekker inn en tilsvarende andel av de fremtidige nettoinntektene som investeringen gir. Ifølge proposisjonene kan dette best oppnås ved en kontantstrømskatt, med umiddelbare fradrag for alle kostnader, også investeringskostnader. Staten tar da en symmetrisk del av kostnader og inntekter uavhengig om investeringen blir lønnsom eller ikke. Skatten er ment å virke nøytralt på selskapenes kapitalbruk. Som eksempel er det vist til at en investor som oppnår 10 prosent avkastning før skatt også vil ha 10 prosent avkastning etter skatt pr. krone investert. Forskjellen er at investor ikke får investere like mye i prosjektene som før, fordi staten deltar med en eierandel tilsvarende skattesatsen.

Havbruksnæringen har kritisert forslaget om innføring av grunnrenteskatt og mener det vil virke negativt på investeringer i næringen fordi skattebyrden blir for stor. Næringen har etter fremleggelse av statsbudsjettet selskaper langs kysten satt uttrykk for att investeringer for nærmere 28 milliarder på vent som følge av regjeringens grunnrenteforslag. Næringen mener videre at den skjerpede skatten er en gavepakke til utenlandske konkurrenter i havbruksnæringen og vil resultere i færre norske eiere og flere utenlandske fondsbaserte eiere.

Ifølge proposisjonen, er det for stedbundne grunnrentenæringer mulig å ha et høyt skattenivå uten at investeringer flyttes ut av landet, selv om det finnes alternative produksjonsmåter (oppdrett på land), og selv om selskapene møter internasjonal konkurranse fra aktører basert i andre land. Argumentet er da at faktorene som gir opphav til grunnrente er stedbundne til Norge, slik at hvis et selskap flytter utenlands, kan en annen aktør komme inn og ta i bruk de samme stedbundne faktorene.

Grunnrenteskatt på landbasert vindkraft

Innføring av grunnrenteskatt

Grunnrenteskatt på landbasert vindkraft

Gjelder landbaserte vindkraftanlegg med samlet installert effekt på 1MW eller mer

Skattlegges med effektiv skattesats på 40 prosent

Grunnrenten utformes som en kontantstrømskatt

Det innføres en naturressursskatt som skal sikre at kommunene får halvparten av provenyet

Hensyntatt høyprisbidraget vil vindkraftverk som betaler grunnrenteskatt få en samlet marginalskatt på 85 prosent.

Regjeringen foreslår at det innføres grunnrenteskatt på landbasert vindkraft med virkning fra og med inntektsåret 2023. Forslaget vil bli sendt på høring i løpet av høsten 2022. Den foreslåtte grunnrenteskatten på vindkraft skal gjelde for landbaserte vindkraftanlegg som er konsesjonspliktige etter energiloven. Det vil si anlegg som har mer enn fem turbiner eller en samlet installert effekt på én megawatt (MW) eller mer. Grunnrenten skal, etter forslaget, skattlegges med en effektiv sats på 40 prosent. Det har kommet kritikk fra vindkraftbransjen for utformingen av grunnrenteskatten. Mange kommuner har vært skeptiske til etablering av vindkraftverk bl.a. av miljømessige hensyn. Det antas at med en større fordeling av inntekter til kommunene, vil det medføre at kommunene får en mer positiv innstilling til vindkraftverk. Det antas å komme innspill i høringsrunden fra både vindkraftsektoren og kommune-Norge.

Begrunnelsen for forslaget om grunnrenteskatt på landbasert vindkraft

Bakgrunnen for forslaget er, ifølge Regjeringen, at anslag fra NVE viser at landbasert vindkraft er blitt den mest kostnadseffektive kraftteknologien og at det forventes stadig fallende kostnadsnivå og vedvarende høye kraftpriser, som vil gi opphav til grunnrente. Vindkraftproduksjon kan gi opphav til grunnrente, dels fordi det er en begrenset mengde attraktive vindkraftlokaliteter, dels fordi vindkraftproduksjon er konsesjonsbelagt. Om næringen oppnår grunnrente, avhenger av kostnadsutviklingen og kraftprisen. På oppdrag fra Finansdepartementet har SSB beregnet grunnrenten i vindkraftnæringen for årene 2010–2021. Ifølge beregningene var grunnrenten i vindkraftnæringen negativ i årene 2010–2020, men positiv i 2021.

Utforming av grunnrenteskatten

Skatten foreslås utformet som en kontantstrømskatt, slik at inntekter og investeringer skattlegges løpende i det året de innvinnes/pådras. Skattegrunnlaget foreslås fastsatt med utgangspunkt i verdien av det enkelte kraftverkets produksjon i inntektsåret, inkludert inntekter fra elsertifikater og opprinnelsesgarantier, fratrukket driftskostnader, investeringskostnader, eiendomsskatt og grunnrenterelatert selskapsskatt.

Inntektene skal som hovedregel fastsettes på grunnlag av spotmarkedspriser, men det gjøres unntak for kraftproduksjon som selges gjennom eksisterende kraftavtaler med fastpris inngått før 28. september 2022. I sistnevnte tilfelle vil kontraktspris legges til grunn. I tillegg vil det vurderes unntak for kraft knyttet til nærmere spesifiserte fastprisavtaler (tilsvarende det foreslåtte kontraktsunntaket for fastprisavtaler i grunnrenteskatten for vannkraft).

Tidligere ervervede driftsmidler

Driftsmidler som er ervervet før grunnrenteskatten innføres, kan fradragsføres gjennom ordinære avskrivninger på gjenstående skattemessige verdier.* Jf. Sktl § 14-41. Driftsmidler ervervet fra og med 19. juni 2015 til og med inntektsåret 2021, avskrives etter særlige regler med like store årlige beløp over fem år, når arbeid på prosjektet ikke er påbegynt før 19. juni 2015. Det samme gjelder for internt nettanlegg og betongfundament for vindkraftverk.* Jf. Sktl 14-51.

Negativ beregnet grunnrenteinntekt

Negativ beregnet grunnrenteinntekt kan fremføres med rente og kommer til fradrag i positiv beregnet grunnrenteinntekt senere år.

Kommunene tilordnes proveny

Det legges opp til at kommunesektoren skal få halvparten av provenyet fra grunnrenteskatten på landbasert vindkraft. Fordelingen vil, i likhet med forslaget for vannkraft, skje gjennom produksjonsavgift og innføring av en naturressursskatt. Begge deler vil gjøres fradragsberettiget i fastsatt grunnrenteskatt.

Forslaget om et høyprisbidrag kommer i tillegg, se nærmere om dette nedenfor.

Økt grunnrenteskatt på vannkraft

Norge har hatt en egen grunnrenteskatt på vannkraftproduksjon siden 1997.* jf. skatteloven § 18-3. Kraftforetak er underlagt særskilte regler om skattlegging av inntekt knyttet til produksjon, omsetning, overføring eller distribusjon av vannkraft. Grunnrenteskatten omfatter vannkraftverk med en samlet påstemplet merkeytelse over 10 000 kVA. Eier av kraftverk over denne størrelse skal betale en særskilt grunnrenteskatt til staten, i tillegg til skatt på alminnelig inntekt. I tillegg er det særskilte regler om naturressursskatt til kommunen og fylkeskommunen, samt særskilte regler for beregning av eiendomsskattegrunnlaget ved fastsettelse av eiendomsskatt og regler for verdsettelse av kraftanlegg.* Følger av sktl kapittel 18.

Økt grunnrenteskatt på vannkraft

Gjelder vannkraftverk med en samlet påstemplet merkeytelse over 10 000 kVA

Grunnrenteskatten økes fra 37 prosent til 45 prosent

Fra og med inntektsåret 2021 har grunnrenteskatten vært en kontantstrømskatt

Samlet marginalskatt (grunnrenteskatt og selskapsskatt) blir 67 prosent for vannkraft.

Små vannkraftverk betaler ikke grunnrenteskatt

Følgende skatter gjelder fortsatt for vannkraftprodusenter:

Naturressursskatten består og skal sikre fordeling mellom stat, kommune og fylkeskommune

Eiendomsskatt

Større vannkraftverk ilegges konsesjonsavgift og må avstå konsesjonskraft

Hensyntatt høyprisbidraget vil vannkraftverk som betaler grunnrenteskatt, få en samlet marginalskatt på 90 prosent

Fra og med inntektsåret 2021 ble grunnrenteskatten lagt om til en kontantstrømskatt.* Jfr.sktl. § 18-3 tredje ledd bokstav a nr. 5. Dette innebærer at systemet ble lagt om fra en periodisert grunnrenteskatt, hvor investeringen kom til fradrag gjennom årlige avskrivninger og friinntekt over levetiden, til en kontantstrømskatt med direkte fradrag i investeringsåret. Avskrivningsfradraget er følgelig bare aktuelt for driftsmidler som er anskaffet før innføringen av kontantstrømskatten.

For aktiveringspliktige investeringer gis det også fradrag for en friinntekt.* Friinntekten fastsettes som et gjennomsnitt av de skattemessige verdiene av driftsmidlene i inntektsåret multiplisert med en normrente. Formålet med friinntekten er å kompensere for ulempen ved å måtte aktivere og avskrive investeringen over driftsmiddelets levetid, fremfor å kunne utgiftsføre investeringskostnaden direkte. I og med innføringen av kontantstrømskatten, er friinntektsfradrag mindre relevant i tiden som kommer.

Regjeringen foreslår i statsbudsjettet å øke den effektive grunnrenteskattesatsen på vannkraft fra 37 prosent til 45 prosent med virkning fra og med inntektsåret 2022. Det foreslås også at inntekter fra salg av opprinnelsesgarantier inkluderes i grunnrenteskattegrunnlaget.

Små vannkraftverk (dvs. med en samlet påstemplet merkeytelse som ikke overstiger 10 000 kVA) betaler ikke grunnrenteskatt og påvirkes derfor ikke av forslagene.

Nærmere om endringene

Selskapsskatten beregnes før grunnrenteskatt på vannkraft, og grunnrenterelatert selskapsskatt kommer til fradrag i grunnlaget for grunnrenteskatten. En effektiv grunnrenteskattesats på 45 prosent innebærer dermed at den formelle grunnrenteskattesatsen settes til 57,7 prosent (57,7 pst. * (1-0,22) = 45 pst.).

Samlet marginalskatt (grunnrenteskatt og selskapsskatt) blir etter dette 67 prosent for vannkraft. Dette er 11 prosentpoeng lavere enn den samlede marginalskatten for petroleumsvirksomhet. Vannkraftprodusentene betaler i tillegg eiendomsskatt, og større vannkraftverk ilegges konsesjonsavgift og må avstå konsesjonskraft. Grunnrenteskatten på vannkraft trekkes fra i grunnlaget for eiendomsskatten.

Forslaget om et høyprisbidrag kommer i tillegg, se nærmere om dette nedenfor.

Beregning av grunnrenteskatten

Grunnrenteskatten tar utgangspunkt i kraftverkenes kontantstrøm, der mesteparten av produksjonsinntektene verdsettes til spotmarkedspriser. Spotmarkedspriser gir et objektivt uttrykk for hvilken pris kraften til et hvert tidspunkt kan selges til og fungerer også som en normpris som motvirker uønskede skattemessige tilpasninger. Grunnrenteskatten vil dermed automatisk tilpasses prisutviklingen i ulike prisområder. Timesmåling av produksjon i kraftverk er nærmere regulert i Finansdepartementets forskrift til skatteloven.* Forskrift til utfylling og gjennomføring mv. av skatteloven av 26. mars 1999 nr. 14, kapittel 18.

Konsesjonskraft verdsettes i grunnrenteskatten til selvkost. Kraft som forbrukes i egen produksjonsvirksomhet verdsettes til gjennomsnittet av prisen på kraft i henhold til visse langsiktige kjøpskontrakter. Kraft solgt på visse typer langsiktige kontrakter verdsettes til kontraktsprisen i grunnrenteskatten (kontraktsunntaket).* jf. skatteloven § 18-3 andre ledd bokstav a nr. 2.

Ulovlig tilbakevirkning?

Endringen er foreslått å tre i kraft med virkning for inntektsåret 2022, og vil dermed få virkning for allerede opptjente inntekter. Departementet har vurdert om dette vil være i strid med grunnlovsforbudet mot å gi lover tilbakevirkende kraft, men kommet til at det ikke er tilfellet.* jf. Grunnloven § 97.

På inntektsskatteområdet er det i rettspraksis lagt til grunn at satser i utgangspunktet kan endres i løpet av inntektsåret, uten at det regnes som ulovlig tilbakevirkning. Det skyldes blant annet at inntektsskatten anses som en skatt som utskrives på årets nettoinntekt, fastsatt ved årets utløp, og ikke som en skatt på den enkelte inntektsskapende begivenhet. Departementet legger derfor til grunn at endringer i grunnrenteskattesatsen innenfor samme kalenderår vil være lovlig, med mindre det foreligger urimelig eller urettferdig tilbakevirkning. Departementet har foretatt en interesseavveining mellom behovet for å la endringen i grunnrenteskatten gjelde for hele 2022, og de interessene skattyterne har i å slippe tilbakevirkning, herunder skattyternes behov for innrettelse, grunnlaget for deres forventninger og hvor omfattende tilbakevirkningselementet er. I den forbindelse uttales at Stortingets behov for stor handlefrihet på skatteområdet, og langvarig praksis for at satser i inntektsskatten kan endres med virkning for inneværende kalenderår, innebærer at det må særlig mye til for at en satsendring skal regnes som klart urimelig eller urettferdig tilbakevirkning. Etter finansdepartementet syn er ikke denne terskelen oversteget, selv ikke for selskaper som gjennom fastpriskontrakter eller finansielle sikringsinstrumenter har bundet seg til en vesentlig lavere pris enn spotprisen har vist seg å bli. Departementet anser derfor ikke tilbakevirkningen for å være i strid mot tilbakevirkningsforbudet i grunnloven* Grunnloven § 97., men ber Stortinget vurdere tilbakevirkningsspørsmålet grundig ved behandling av forslaget om økt grunnrentesats for 2022. Vannkraftnæringen er ikke enige i at endringen skal gis slik tilbakevirkning fra 2022, og mener at dette er grunnlovsstridig. At endringen skal gis tilbakevirkende kraft er åpenbart uheldig og lite forutsigbart. Det er dermed duket for en diskusjon om når endringen skal tre i kraft. Siste ord er neppe sagt på dette punkt.

Inkludering av opprinnelsesgarantier i grunnrenteskatten på vannkraft

Regjeringen foreslår at inntekter fra opprinnelsesgarantier skal inngå i grunnlaget for grunnrenteskatt på vannkraft med virkning fra og med inntektsåret 2023.* Se forslag til ny bokstav e i skatteloven § 18-3 annet ledd.

Opprinnelsesgarantier

Opprinnelsesgarantier er en frivillig, europeisk merkeordning for elektrisitet som skal vise strømkunder at en mengde kraft er produsert fra en spesifisert energikilde. Forbrukere får dermed mulighet til å kjøpe bevis på at det er produsert like mye fornybar kraft som de forbruker. Opprinnelsesgarantiene gir produsenter av fornybar kraft en ekstra inntekt fra kraftproduksjonen. I dag inngår ikke inntektene fra salg av opprinnelsesgarantier i grunnrenteskattegrunnlaget.

I høringsrunden ga Energi Norge og Statkraft uttrykk for at grunnrenteskatt på opprinnelsesgarantier vil skade vannkraftens konkurransevilkår og diskriminere vannkraft i forhold til andre teknologier. Departementet har likevel kommet til at salg av opprinnelsesgarantier bør inkluderes i grunnrenteskattegrunnlaget fordi dette er direkte knyttet til vannkraftproduksjonen. For at grunnrenteskatten skal virke nøytralt, må alle inntekter og utgifter skattlegges med samme sats.

Høyprisbidrag på vind- og vannkraft

Innføring av et midlertidig høyprisbidrag på vind- og vannkraft

Gjelder for vannkraftverk med generatorer med en samlet påstemplet merkeytelse på 10 000 kVA eller mer, og for konsesjonspliktige landbaserte vindkraftverk.

Høyprisbidraget utgjør 23 prosent av kraftpris som overstiger 70 øre pr. kWh

Ilegges i tillegg til annen skatt for vind- og vannkraftprodusenter

Høyprisbidraget skal avvikles senest innen utgangen av 2024

Særavgift i tillegg til skatt på vind- og vannkraft

Regjeringen foreslår å innføre et høyprisbidrag på 23 prosent av kraftpris som overstiger 70 øre pr. kWh. Dette skal komme i tillegg til annen skatt for vind og vannkraftprodusenter. Bidraget utformes som en særavgift til statskassen og hjemles i Stortingets avgiftsvedtak og særavgiftsforskriften. Etter at forslaget ble presentert, har regjeringen fått innspill fra næringen om innretningen av høyprisbidraget. I Prop 1 S Tillegg (2022-2023) fremkommer at regjeringen ønsker å dempe noen mulige uheldige virkninger av høyprisbidraget, samtidig som det er lagt vekt på å opprettholde et høyt proveny. Høyprisbidraget er tilpasset den spesielle situasjonen i 2022, og er ikke et varig element i skattesystemet slik som grunnrenteskatten. For å bidra til forutsigbarhet for kraftprodusentene informere departementet i tilleggsproposisjonen om at det legges til grunn at høyprisbidraget skal avvikles senest innen utgangen av 2024.* Prop 1 S Tillegg (2022-2023) kap.5540, post 70.

Avgiften skulle i utgangspunktet beregnes time for time pr. prisområde.* Dette fulgte av Prop 1 LS (2022-2023) Etter at forslaget ble lagt frem har aktører i energibransjen tatt til orde for blant annet at prisnivået bør beregnes over en lengre tidsperiode enn i forslaget. Regjeringen foreslår derfor i tilleggsproposisjonen å endre fra timespris til månedlig gjennomsnittspris.* Jf. Prop 1 S Tillegg (2022-2023) kap.5540, post 70.

Avgiftsgrunnlaget er avgrenset til omsetning fra kraftproduksjon. Høyprisbidraget innebærer at vannkraftverk som omfattes av avgiften og som betaler grunnrenteskatt, vil stå overfor en samlet marginalskatt på 90 prosent, når en summerer selskapsskatt, grunnrenteskatt og høyprisbidrag. Vindkraftverk vil på sin side få en samlet marginalskatt på 85 prosent.

Hvem skal betale høyprisbidrag

Høyprisbidraget skal gjelde fra 28. september 2022 for vannkraftverk med generatorer med en samlet påstemplet merkeytelse på 10 000 kVA eller mer. Høyprisbidraget skal gjelde fra 1. januar 2023 for vannkraftverk på 1 MW eller mer. Det samme gjelder for vindkraftverk som er konsesjonspliktig.* Jfr. energiloven § 3-1. Det innebærer at mini- og mikrokraftverk ikke omfattes. Forslaget om umiddelbar ikrafttredelse for stor vannkraft begrunnes ut fra hensynet til å unngå tilpasninger og ut fra provenyhensyn.

Det foreslås at kraftverkseier skal være avgiftspliktig og ansvarlig for å rapportere og betale avgiften til Skatteetaten. For produksjonsfellesskap som ikke er egne skattesubjekter etter skatteloven § 2-2 annet ledd og der kraften tilfaller deltakerne, foreslås det at avgiftsplikten og rapporteringsplikten legges på den enkelte deltaker som tar ut kraften.

Nærmere om beregningen

Høyprisbidraget beregnes på grunnlag av de faktiske prisene som den avgiftspliktige har oppnådd. For produksjonsvolum som er solgt i spotmarkedet, vil dette være spotpris som er oppnådd i det tilhørende tidsavsnitt. Det samme gjelder kraft som forbrukes i egen virksomhet. Produksjon som er omfattet av kontraktsunntak i grunnrenteskatten, og andre avtaler om faktisk levering av et fast volum til en fast pris, vil på sin side verdsettes til kontraktspris. For avtaler inngått 28. september 2022 eller senere, og der det foreligger interessefellesskap mellom partene, vil det i særavgiftsforskriften settes som vilkår at kontrakten er inngått på markedsmessige vilkår. Det er den avgiftspliktige selv som har bevisbyrden for dette. Dersom den avgiftspliktige ikke kan dokumentere at avtalen er inngått på markedsmessige vilkår, skal spotprisen i den aktuelle timen og det aktuelle prisområdet legges til grunn.

Selve beregningen

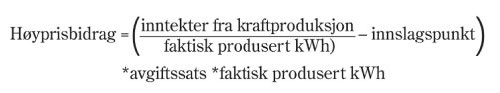

Høyprisbidraget beregnes på følgende måte:

Foreslått innslagspunkt er 70 øre per kWh og foreslått avgiftssats er 23 prosent.

Tilsvarende beregninger gjøres for hver time i avgiftsterminen (skattleggingsperioden). Beregningen gjøres pr. prisområde og summeres deretter for den avgiftspliktige. Dersom den avgiftspliktige eier en andel av et kraftverk, beregnes avgiften forholdsmessig.

Kilde: Prop 1 LS (2022–2023) side 110, Boks 5.1.

Større vannkraftverk kan ha plikt til å levere inntil ti prosent av kraftgrunnlaget (teoretisk effekt i kraftverket) som konsesjonskraft til vertskommuner og eventuelt fylkeskommuner til selvkostpris. Avgiftsplikten skal også gjelde konsesjonskraft, som verdsettes til oppnådd pris. Siden prisen for konsesjonskraft normalt vil være under 70 øre pr. kWh, vil det imidlertid normalt ikke svares høyprisbidrag for konsesjonskraft.

Ikke fradragsberettiget i selskapsskatten

Regjeringen foreslår at høyprisbidraget ikke skal være fradragsberettiget i selskapsskatten. Dette krever i så fall en lovendring.* Regjeringen har derfor lagt frem et forslag til nytt tredje punktum i skatteloven § 6-15. Videre legges det til grunn at høyprisbidraget ikke vil komme til fradrag i grunnrenteskatt og eiendomsskatt, ettersom høyprisbidraget ikke er en driftskostnad som regulært følger av kraftproduksjon.

Kostnader til dekningskjøp i spotmarkedet vil komme til fradrag i avgiftsgrunnlaget. Dette vil være aktuelt hvis summen av volum levert på langsiktige kontrakter, konsesjonskraft, egenkraft og kraft som tas ut etter uttaksretter overstiger egen kraftproduksjon i et tidsavsnitt innenfor et prisområde.

Høyprisbidraget kan forsterke de økonomiske insentivene til å inngå større grad av langsiktige fastprisavtaler.

For å hindre at enkelte produsenter rammes urimelig hardt, kan produsenter som senest 27. september 2022 har inngått finansielle kontrakter for å sikre inntekter knyttet til salg til spotmarkedspris, ved avgiftsfastsettelsen legge oppnådd pris, justert for tap eller gevinst på disse kontraktene til grunn.

Dispensasjon til nedsettelse av høyprisbidraget

Det foreslås ikke fritak fra høyprisbidraget, men en dispensasjonsbestemmelse. Departementet foreslår at dispensasjonsbestemmelsen som gjelder for andre særavgifter, utvides noe.* Se forslag til vedtak om avgift på kraftproduksjon for budsjettåret 2022 § 4. Forslaget vil kunne komme til anvendelse for nedsettelse av avgiften når den samlede skattebyrden – det vil si økt grunnrenteskatt i kombinasjon med avgiften – i perioden før Stortingets vedtak gir enten en utilsiktet eller en klart urimelig virkning for den avgiftspliktige. Fullmakten vil være avgrenset til nedsettelse av avgiften, og omfatter ikke nedsettelse av skattebelastningen i grunnrenteskatten.

Innrapportering og betaling

Innrapportering og betaling av særavgifter er basert på selvdeklarering, der den avgiftspliktige selv plikter å beregne og betale korrekt avgift for den enkelte termin. For skattleggingsperioden 28. september 2022 til og med 31. desember 2022 skal første forfall for høyprisbidraget være 18. januar 2023. For 2023 skal avgiften rapporteres og betales månedlig. Det foreslås at avgiften beregnes separat for henholdsvis kraft som verdsettes til spotmarkedspris, konsesjonskraft og egenkraft, og at øvrige kontrakter (eksempelvis bilaterale eller finansielle kontrakter) beregnes samlet. Den avgiftspliktige skal deretter rapportere samlet avgift inn til Skatteetaten.

Grunnlovsstridig tilbakevirkning?

Også for høyprisbidraget har finansdepartementet vurdert spørsmålet om grunnlovsstridig tilbakevirkning og kommet til at den tilbakevirkende kraften er lovlig. I dette tilfellet vil tilbakevirkningen gjelde perioden fra kunngjøring av lovforslaget og frem til eventuelt lovvedtak. Begrunnelsen for at avgiften iverksettes fra tidspunktet for offentliggjøring av forslaget, er, i tillegg til å ivareta fiskale hensyn (bl.a. som følge av økte utgifter og redusert oljepengebruk), først og fremst å forhindre uønskede tilpasninger. Frykten er at kraftprodusentene, uten slik tilbakevirkning, vil tappe ned vannmagasiner i 2022, før avgiften trer i kraft. Tilbakevirkningen gjelder bare for store vannkraftverk, fordi de fleste store vannkraftverk har anledning til å regulere produksjonen i større eller mindre grad, i motsetning til vindkraftverk og de fleste mindre vannkraftverk. Tilbakevirkningen vil dermed ikke være et nødvendig tiltak for de sistnevnte.

Selv om tilbakevirkningen er vurdert som lovlig, utelukker ikke departementet at den, sammen med økt grunnrenteskatt, kan virke urimelig i enkelte tilfeller. Det foreslås derfor å utvide dispensasjonsbestemmelsen som gjelder for de fleste andre særavgifter noe. Av forslag til vedtak om endring i stortingsvedtak 14. desember 2021 nr. 3577 om særavgifter for 2022, § 4, fremgår det at:

«Departementet kan frita for eller sette ned avgiften når det oppstår enkelttilfeller eller situasjoner som ikke var overveid da avgiftsvedtaket ble truffet, og når avgiften i det spesielle enkelttilfellet enten får en utilsiktet virkning eller en klart urimelig virkning av samlet skattebyrde av avgiften og grunnrenteskatt».

Departementet legger til grunn at forslaget til den utvidete fullmakten til å sette ned avgiften kun er relevant for tilbakevirkningsperioden (fra 28. september 2022 og til Stortingets vedtak i desember). Fordi grunnrenteskatten fastsettes årlig, mens den nye avgiften skal fastsettes løpende, vil imidlertid den samlede skattebyrden først være klarlagt ved den endelige fastsettelsen av grunnrenteskatten, og det vil først da være aktuelt å behandle dispensasjonssøknader etter den utvidede dispensasjonshjemmelen. For 2023 foreslås det å samordne bestemmelsen og praktisering av den med det som gjelder for øvrige særavgifter, slik at det ikke tas hensyn til forhold som ligger utenfor avgiften, som for eksempel økonomiske hensyn.* Se Prop. 1 LS 2022-2023, Forslag til vedtak om avgift på kraftproduksjon for budsjettåret 2023 § 4. Det har vært massiv kritikk mot tilbakevirkende ikrafttreden for særlig høyprisbidraget. Blant annet har Bellona innhentet en vurdering, som konkluderer med at forholdet til tilbakevirkningsspørsmålet er svakt rettslig vurdert og begrunnet i regjeringens forslag til statsbudsjett, og at dette forverres ved at lovavdelingen har hatt for dårlig tid til disse vanskelige avveiningene.* Dette bygger blant annet på skillet mellom formues og inntektsbeskatning på den ene side og handlingsskatter på den andre siden. For formues- og inntektsbeskatningen har Stortinget i utgangspunktet stor handlefrihet, tilbakevirkning er tillatt, med mindre tilbakevirkningen er sterkt urimelig eller urettferdig. For handlingsskattene har skattyterne derimot et sterkt grunnlovsmessig vern. Her er utgangspunktet at tilbakevirkning er grunnlovsstridig, med mindre det kan begrunnes i sterke samfunnsmessige hensyn. Lovavdelingen selv har dessuten uttrykt at de under tvil har kommet til at en innføring av høyprisbidrag ikke vil være i strid med Grunnloven § 97. Det er dermed all grunn til å anta at virkningstidspunktet vil bli gjenstand for ytterligere debatt.

Departementet har også vurdert om den samlede skattebelastningen som følge av økningen i effektiv grunnrentesats for 2022 og høyprisbidrag fra virkningstidspunktet i 2022 vil være i strid med Den europeiske menneskerettighetskonvensjonen (EMK) som skal beskytte eiendomsretten* EMK tilleggsprotokoll 1 artikkel 1 (P-1-1)., men funnet at det ikke er tilfellet. Departementet begrunner dette med statens vide skjønnsmargin, den ekstraordinære situasjonen, det fiskale hensynet, hensynet til en ønsket omfordeling av meravkastningen av fellesskapets ressurser gjennom ytterligere beskatning, faren for tilpasning og forsyningssikkerhet samt at tiltakene er forholdsmessige.

Kontraktsunntak i grunnrenteskatten for standard fastprisavtaler for strøm

Unntak fra grunnrente

Beregningen av grunnrenteinntekt

Beregningen av grunnrenteinntekten tar utgangspunkt i en normert markedspris hvor hovedregelen er at kraftverkets produksjon i inntektsåret multipliseres med spotmarkedspris fastsatt i kraftmarkedet. Fra dette utgangspunktet er det gjort unntak for enkelte av kraftverkets kraftleveranser som skal prises til kontraktspris. Unntakene er positivrettslige og gjelder for konsesjonskraftleveranser, visse langsiktige kontrakter og kraft som industrien produserer og forbruker i egen virksomhet.

Den 30. juni 2022 sendte departementet på høring et forslag om endring i grunnrenteskatten på vannkraft som gjør unntak i hovedregelen om beregning av grunnrenteskattepliktig inntekt. Unntaket gjelder for fastprisavtaler på strøm inngått på nærmere definerte vilkår. Departementet mottok 32 høringssvar og har på bakgrunn av disse gjort enkelte endringer i forslaget.

Formålet med ordningen er å gi bransjen insentiv til å utarbeide og tilby standardiserte og transparente fastprisavtaler til sluttbrukerne. Slik skal strømkundene, og særlig bedrifter, få tilgang til fastprisavtaler og mer forutsigbare strømregninger.

Incentiv til fastprisavtaler

Forslaget innebærer at strømleverandørene skal kunne tilby standardiserte fastprisavtaler til sluttbrukerne med et maksimalt prispåslag på den fastprisen leverandørene betaler til kraftprodusentene. Fastprisavtalen kan tilbys for perioder på henholdsvis tre, fem og sju år. Grunnlaget for grunnrenteskatten for kraft solgt gjennom slike fastprisavtaler skal baseres på kraftprodusentenes faktiske inntekter, slik systemet er for industrikraft.

Regjeringen foreslår å vedta følgende bestemmelse i skatteloven, som setter rammer for unntaket og gir hjemmel til å vedta forskriftsbestemmelser:

«Kraft som leveres til en strømleverandør i henhold til langsiktig fastpriskontrakt, og som leveres videre i henhold til standard fastprisavtaler i sluttbrukermarkedet, verdsettes til kontraktsprisen. Den nærmere avgrensningen og retningslinjene for unntaket fastsettes av departementet i forskrift. Bestemmelsene i dette nummer gjelder ikke konsesjonskraft eller kraft som forbrukes i produksjonsvirksomhet.»* Prop 1 LS 2022-2023, Forslag til ny nr. 4 i skatteloven § 18-3 annet ledd bokstav a.

Det åpnes for at det kan inngås fastprisavtaler med sluttkunder i et annet område enn der kraftproduksjon skjer. Dersom det inngås en fastprisavtale i et annet prisområde enn der produksjonen skjer, må kraftprodusenten foreta dekningskjøp i prisområdet der sluttbrukeren i fastprisavtalen er.* Jf. Prop 1 S Tillegg (2022-2023) kapittel 5501, post 74

Ikrafttreden

Det foreslås at endringen skal tre i kraft straks med virkning fra og med inntektsåret 2023 og med virkning for kontrakter mellom kraftprodusent og strømleverandør inngått i 2022, 2023 og 2024, for kraft som leveres 1. januar 2023 og senere. Departementet vil utarbeide forskrift med nærmere regulering av kontraktsunntaket. Forskriftsbestemmelsene kan ikke vedtas før lovforslaget er behandlet av Stortinget.

Vilkår for kontraktsunntaket

For at kontraktsunntaket skal komme til anvendelse, må kraften være avtalt videresolgt til sluttbrukere gjennom standardiserte fastprisavtaler, eller avtaler som inneholder vilkår som tilsvarer vilkårene i standardavtalene. Med fastprisavtaler menes avtaler med en fast pris pr. kilowattime over en avtalt periode.

Det er et krav at avtalene som inngås mellom kraftprodusenter og strømleverandører samsvarer med avtalene som er inngått mellom strømleverandører og sluttbrukere, med hensyn til varigheten, mengden kraft som er avtalt for levering og tiden for avtalt levering. Videre skal kontraktene, etter forslaget, stille krav om at strømleverandøren tilbyr den leverte kraften med et maksimalt prispåslag på den fastprisen leverandørene betaler til kraftprodusentene.

Forslaget om prisregulering har møtt motstand i høringsrunden, og departementet har derfor åpnet for å vurdere om det maksimale prispåslaget kan fjernes hvis det etableres en markedsplass som legger til rette for åpen konkurranse og transparent prissetting. I høringsrunden ble det foreslått et prispåslag på kr 0,5 øre/kWh. Departementet uttalte i Prop 1 LS (2022-2023) at det skulle gjøres en nærmere vurdering av størrelsen på prispåslaget, og at det skulle legges opp til å sette det høyere enn 0,5 øre/kWh. Ut fra en nærmere vurdering har regjeringen i Prop 1 S Tillegg (2022-2023) kommet til at prispåslaget bør økes og kunne fordeles på et variabelt og fast ledd.* Prop 1 S Tillegg (2022-2023) Fremlagt 10. november 2022 Det maksimale variable prispåslaget bør settes til 2,5 øre/kWh (ekskl. merverdiavgift og elsertifikatkostnad), mens fastbeløpet kan være maksimalt 99 kroner per måned pr. målepunkt.

Krav om videresalg i sluttbrukermarked

For at unntaket skal komme til anvendelse, må kraften være solgt videre i sluttbrukermarkedet med et avtalt fast volum. Det åpnes dermed ikke for et variabelt volum, verken i fastprisavtalene mellom kraftprodusent og strømleverandør eller i fastprisavtalene som tilbys sluttbrukere. Det stilles imidlertid ikke krav om at det volum som faktisk blir levert til sluttbrukermarkedet svarer til avtalt volum. Avtalene må være inngått på forretningsmessig grunnlag.

Summen av samlede kraftleveranser som skal verdsettes til annet enn spotpris, og som skal tilordnes et kraftverk i et tidsavsnitt, kan overstige faktisk produksjon ved dette kraftverket i samme tidsavsnitt. I slike tilfeller følger det av gjeldende regler om prisfastsetting ved beregning av bruttoinntekt i grunnlaget for grunnrenteskatt at differansen skal anses dekket ved kraftkjøp til tilhørende spotpris og kommer til fradrag ved verdsettingen.

Det foreslås at et eventuelt vederlag til en kraftprodusent ved avslutning eller endring av en fastpriskontrakt skal inngå i grunnlaget for grunnrenteskatt. Bakgrunnen for dette er at markedsutviklingen kan medføre at forventet spotpris blir lavere enn prisen i fastpriskontrakter mellom kraftprodusenter og strømleverandører, slik at partene får et insentiv til å avslutte kontrakten, mot et oppgjør fra strømleverandøren til strømprodusenten. Departementet vil vurdere om det skal gis tilsvarende fradragsrett når vederlaget går fra kraftprodusent til strømleverandør.