Investorene ønsker mer kvalitet

Investorene styrker egne bærekraftsanalyser og ønsker tredjepartsverifisert, sammenlignbar rapportering av høyere kvalitet fra selskapene.

Partner i EY

Hun er leder for Climate Change and Sustainability Services.

Konsulent i Climate Change and Sustainability Services EY

Så å si alle investorene i undersøkelsen sier at de utvikler en «rigorous and diciplined» tilnærming til å analysere ESG (Environmental Social Governance)-data i sine investeringsanalyser. I denne undersøkelsen etterlyser derfor en stor andel av de spurte en bedre bærekraftsrapportering. Dette er sannsynligvis en viktig driver for at flere og flere selskaper rapporterer på ESG og ikke-finansielle opplysninger. Denne trenden fortsetter å øke, men den store endringen sammenlignet med bare noen få år siden, er investorenes krav til kvalitet på ESG-rapportering. Investorene ønsker seg transparente opplysninger som gjør selskaper sammenlignbare, og som er verifisert av en uavhengig tredjepart. Dette viser EY sin femte globale undersøkelse av 298 institusjonelle investorer, «How will ESG performance change your future?» (Feilskrevet i original artikkel. Riktig navn skal være: How will ESG performance shape your future.)

98 % av investorene vurderer ikke-finansielle opplysninger

I 2018 svarte 3 % av respondentene at de ikke vurderer ikke-finansielle opplysninger, i 2020 er dette tallet redusert til 2 %. Den store endringen ligger altså ikke her, men heller i en 40 % økning i antallet som gjennomfører en strukturert, metodisk evaluering i stedet for en uformell evaluering. Nå, i grønnvaskingens gullalder, vokser det frem et tydelig signal om at ESG-rapportering vurderes nøye, og med dette øker også investorenes kompetanse og forståelse for temaet.

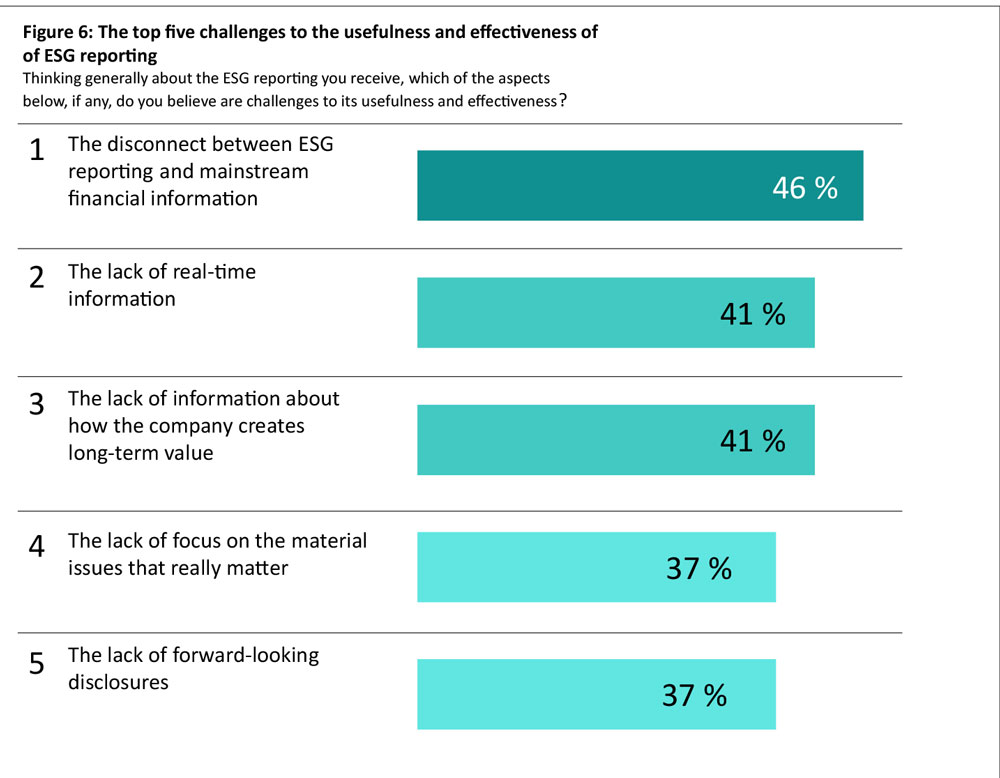

Et gjennomgående tema for rapporten er at investorer slutter seg til anbefalingene fra G20-landenes Task Force on Climate Related Financial Disclosures (TCFD-rammeverket). TCFD bidrar til at selskapene systematisk rapporterer på klimarisiko, og gjør det enklere for investorer å vurdere og sammenligne selskapers finansielle påvirkninger og risikoer i forbindelse med klimaendringer. Som vist i figuren under, savnes en tydeligere kobling mellom finansiell og ikke-finansiell informasjon, noe TCFD vil kunne bidra til å styrke.

Investorundersøkelsen ble gjort da covid-19 begynte å gi globale konsekvenser, og det kan sies at covid-19 har distrahert verden noe fra klimasaken. Samtidig har pandemien vist at det er mulig for både land og selskaper å gjøre store endringer på kort tid når det er nødvendig. Mary Delahunty, sjef for Impact i HESTA sier «How companies respond to the pandemic – addressing the risk and thinking about them strategically – is exactly the way they need to respond to climate, governance and social risks» og «The ‘S’ in ESG is vital in managing this crisis and how companies demonstrate their responsibility trhough their behavior.»

Investorene foretrekker TCFD-rammeverket

Stadig flere investorer mener at selskapene ikke har lagt nok vekt på sine ESG-opplysninger. Blant annet har antallet respondenter som er misfornøyde med opplysninger på miljørisiko økt med 14 % siden 2018. Dette kan nok delvis forklares med at stadig flere investorer foretrekker TCFD som rapporteringsrammeverk for klimarisiko og -muligheter. ESG-rapportering må derfor bli mer standardisert, og opplysningene som oppgis, må bygges opp av gode data for at investorene skal kunne vurdere og sammenligne selskaper. Det viser også at kapitalmarkedet ønsker å ta klimaendringer på alvor.

Selskaper med negativ påvirkning vil i større grad ekskluderes

Så mange som 91 % svarte at ikke-finansiell informasjon har spilt en vesentlig rolle i investeringsbeslutninger de siste 12 månedene. Det blir stadig mer vanlig å gjennomføre eksklusjoner og positiv screening. Dette innebærer for eksempel at utslippsintensive selskaper blir ekskludert fra porteføljer. Positiv screening betyr å velge investeringer basert på gode ESG-prestasjoner, ofte i en gitt sektor. Både positiv og ekskluderende screening brukes i beslutninger.

Ifølge Jacob Michaelsen, sjef for bærekraftig finans i Nordea, er det noen utfordringer ved å bruke ekskluderende screening «... If you are selling off your ‘dirty’ investments to investors that do not care about this, there’s a bit of a hazard that basically you’re saying, ‘Well, it’s somebody else’s problem.’ So actually, to an extent, we would be better off if the most sustainable investors bought the least sustainable investments, because those investors will be able to put more pressure on the company to change.»

Investorene ønsker seg mer pålitelig informasjon

ESG-rapportering vurderes nøye, og med dette øker også investorenes kompetanse og forståelse for temaet.

ESG-opplysninger må være transparente og bygges opp av kvalitetsdata, men dette er ikke nødvendigvis tilfellet i dag. Undersøkelsen viser blant annet at omtrent halvparten av de europeiske investorene opplever at informasjonen de mottar om grønne obligasjoner ikke er pålitelig. Dette underbygges også av at 82 % av respondentene svarte at uavhengig tredjepartsverifisering vil være nyttig i forbindelse med rapportering av påvirkninger fra grønne investeringer.

Tre viktige steg for å møte investorforventninger

Ifølge rapporten er det tre viktige områder selskaper må legge vekt på om de vil møte investorenes forventning til ESG-prestasjoner:

Forbindelsen mellom ikke-finansiell og finansiell rapportering må styrkes. Dette krever at troverdigheten av ikke-finansielle opplysninger er like høy som troverdigheten av finansielle opplysninger. Videre krever dette at selskaper benytter seg av metoder som er kjent for investorene.

Selskapene må innføre en mer robust tilnærming til klimarisiko og -muligheter og omstillingen mot en dekarbonisert fremtid. Dette må kommuniseres mer helhetlig, helst ved bruk av TCFD-rammeverket.

Bygg opp troverdigheten til de ikke-finansielle opplysningene ved å vise god styringspraksis. Gjennomfør uavhengige verifiseringer av rapporterte opplysninger. Dette sørger for transparens og øker investorers tillit til at opplysningene er korrekte.